Trump pede que preços do petróleo permaneçam baixos após ataques ao Irã

23/06/2025

Presidente da Síria promete que participantes de atentado em igreja enfrentarão a Justiça

23/06/2025

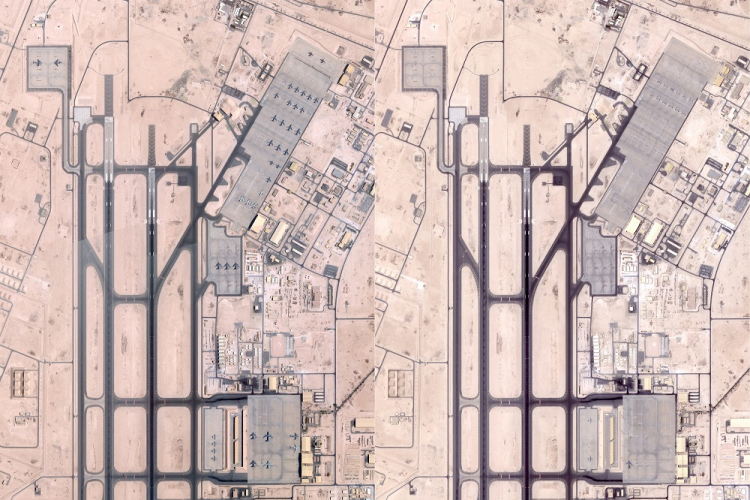

O Irã afirmou ter atacado bases militares dos Estados Unidos no Iraque e no Catar nesta segunda-feira (23), diz uma agência de notícias associada ao regime ao iraniano. A base de Al Udeid no Catar, um dos alvos do ataque, é a maior dos EUA na região, abrigando mais de 10 mil soldados. Ao todo, seis mísseis foram lançados neste ataque. Também foram ouvidas diversas explosões em Doga, capital do Catar.

Uma agência de notícias iraniana informa que os ataques a bases americanas no Catar e no Iraque fazem parte de uma operação militar chamada de “Anunciação da Vitória”. O ataque do Irã é visto como uma retaliação à operação militar Martelo da Meia-Noite, conduzida na noite do último sábado (21), quando a força aérea dos EUA atacou as instalações nucleares de Fordow, Natanz e Esfahan.

*Em atualização

Fonte: Noticias ao Minuto Read More